专业投资机构复盘:预制菜产业的兴起与发展现状

不管是冷链的完善、消费者认知度的提升,还是品控的加强,都需要更多时间和耐心,预制菜虽然火热,但还有问题待解。

表面现象,似乎是疫情催爆了预制菜的产业热度。预制菜到底是特殊疫情条件下的昙花一现,还是中国餐饮加速工业化革命的号角?

后疫情时代,预制菜赛道是否依然会持续火热?预制菜能否成为中国文化的载体,顺应B端降本增效的迫切要求,以及C端生活方式的变革趋势?

火:沸沸扬扬预制菜

其实,近两年大火的预制菜,并不是一个新概念。

早在2000年前后,国内就已陆续出现了预制菜类企业,其市场主要受众是餐饮业商户。2020年开始,在疫情的催化下,C端消费的关注度大幅提升,预制菜从餐饮业幕后走到了消费者台前,迅速进入大众视野,甚至成为市场/资本/政府等竞相追逐的热门赛道。

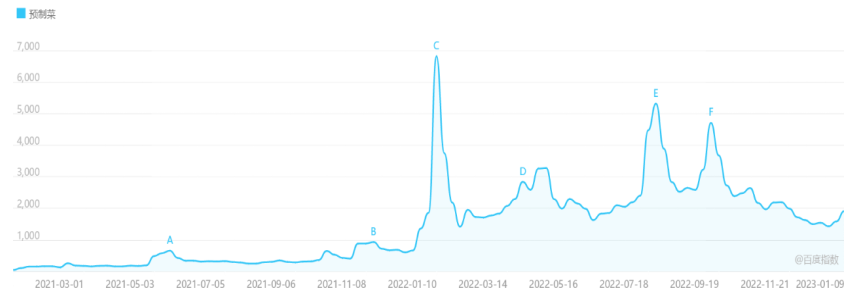

百度指数显示,近两年的预制菜搜索热度明显上升,尤其在2022年1月中旬,热度达到近年来的最高水平。

资料来源:百度指数

资料来源:百度指数

1)投融资较活跃

2022年,资本在预制菜赛道表现活跃。

根据《2022年中国预制菜行业洞察报告》对近年预制菜赛道的投融资事件梳理:2013-2021年,预制菜赛道共发生71起投融资事件,涉及项目42个,披露的融资总金额超10亿元;2022年一年,预制菜赛道的投融资事件共计16起,百度/险峰资本等头部资本也相继入局,融资金额更是领先往年,仅“舌尖英雄”B轮就完成了10.5亿元的融资。

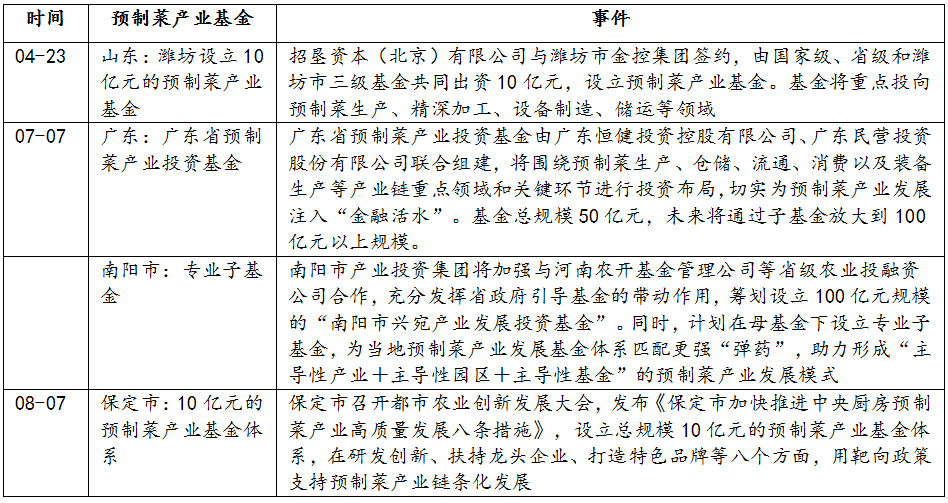

2022年,国有资本也可是进场布局预制菜。山东潍坊市将预制菜作为重点突破的新产业新业态,率先吹响打造“中华预制菜产业第一城”的号角。多地政府先后设立预制菜产业基金,以推动当地预制菜产业发展:2022年4月23日,中国(潍坊)预制菜产业发展大会宣布:潍坊设立10亿元预制菜产业基金;2022年7月7日,广东省宣布成立全国首个省级预制菜产业投资基金——广东省预制菜产业投资基金;此外,保定、南阳等城市,都有计划设立预制菜产业基金。

2)企业争相入局

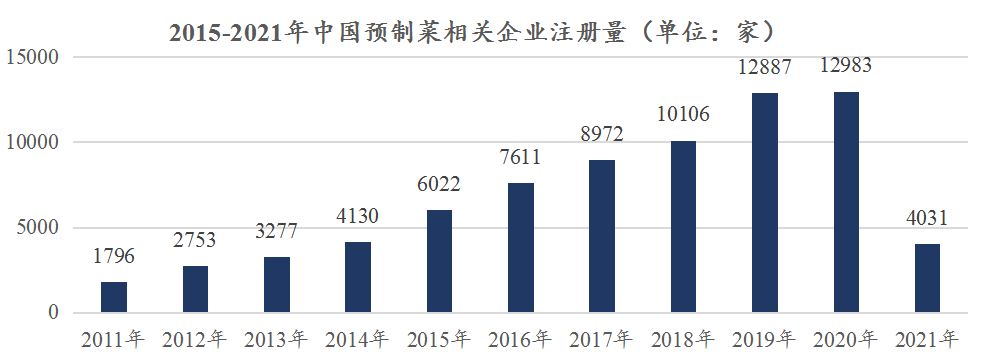

2011年始,预制菜相关企业注册量逐年增长。2020年,注册量达十年之最,全年共新注册12983家。2021年,注册量4031家,虽然增速有所减缓,但依然有相当数量的企业涌入预制菜赛道。

资料来源:天眼查

资料来源:天眼查

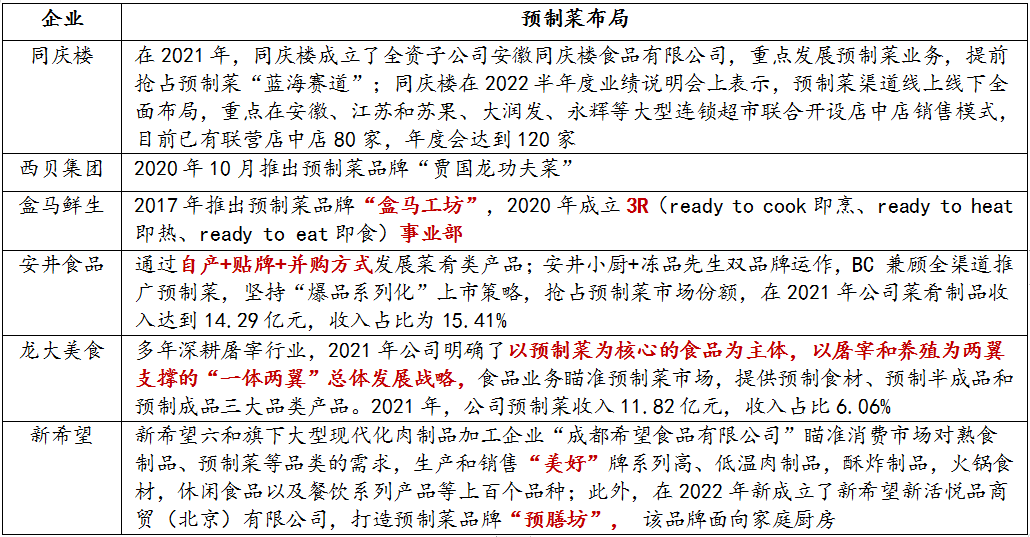

在万亿市场前景吸引下,多路企业(诸如农牧食品企业/餐饮业/生鲜电商平台)等,纷纷入局预制菜——

3)政府抢滩布局

未来有可能发展成为近万亿市场规模的预制菜赛道,成为政府关注的重要方向,各地政府纷纷出台相关政策“抢滩”布局,将预制菜作为地方经济发展的重要引擎。

广东、山东、福建等地政府近期出台一系列相关政策,抢占“预制菜产业制高点”“预制菜之都”“千亿产业集群”——

为加快建设在全国乃至全球有影响力的预制菜产业高地,2022年3月,广东省人民政府办公厅印发《加快推进广东预制菜产业高质量发展十条措施》,涉及建设预制菜联合研发平台、构建预制菜质量安全监管规范体系、壮大预制菜产业集群、培育预制菜示范企业等方面;

2022年11月,山东省人民政府办公厅印发《关于推进全省预制菜产业高质量发展的意见》,这是继广东之后,全国第二个从省级层面出台发展意见的省份。《意见》明确指出以抢占预制菜产业发展制高点为目标,打造一批预制菜产业高地和产业集群,推动全产业链高质量发展;

同在11月,为推动福建预制菜成为富民强省的特色产业,打造全国预制菜产业发展高地,福建省商务厅等9部门,联合印发《加快推进预制菜产业高质量发展的措施》,围绕打造预制菜产业集群、培育壮大预制菜龙头企业、支持仓储冷链建设、搭建预制菜公共服务平台等方面展开……

辩:众说纷纭预制菜

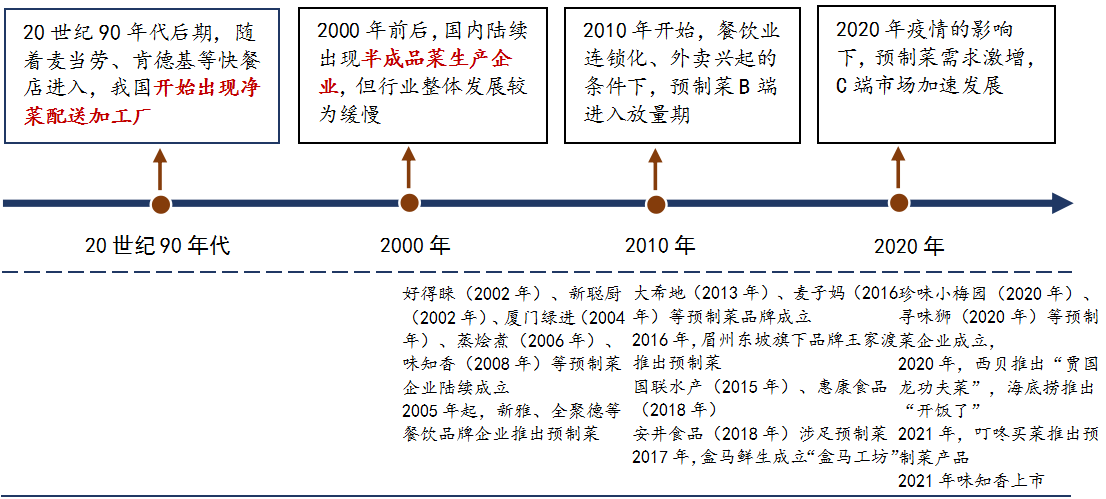

中国预制菜的发展史,可以追溯到上世纪90年代。当时,随着麦当劳、肯德基等快餐店进入,我国开始出现净菜配送加工厂,预制菜行业开始萌芽发展。

2000年,深加工的半成品菜企业开始涌现;2010年,随着餐饮企业降本增效需求增加与外卖的爆发式增长,B端预制菜步入放量期;2020年,受疫情影响,预制菜开始从餐饮后厨走向家庭消费场景,C端预制菜迎来消费加速期。

预制菜行业发展历程

预制菜行业发展历程

环顾预制菜在中国的发展历程,由最开始的净菜,到后来半成品菜/料理包等诸多品类的出现;从B端市场逐渐渗透到C端市场,走进大众视野;预制菜似乎已为大家所熟知。但,到底究竟何为预制菜?

中国烹饪协会《预制菜》团体标准,对预制菜进行了明确定义:“以一种或多种农产品为主要原料,运用标准化流水作业,经预加工(如分切、搅拌、腌制、滚揉、成型、调味等)和(或)预烹调(如炒、炸、烤、煮、蒸等)制成,并进行预包装的成品或半成品菜肴。”

根据中国食品工业协会标准,预制菜是指以一种或多种食品原辅料,配以或不配以调味料等辅料(含食品添加剂),经预选、调制、成型、包装、速冻等工艺加工而成,并在冷链条件下进行贮存、运输及销售的菜肴,是介于自行烹饪和外卖之间、食品和餐饮之间的一种正餐级的解决方案。

现阶段,行业对“预制菜”的概念仍未达成共识,尚未形成统一、明确的定义。结合中国烹饪协会、中国食品工业协会对预制菜的定义,以及业界专业人士对预制菜的看法,我们认为:预制菜是指以农、蓄、禽、水产品为原料,配以各种辅料,经预加工而成的成品或半成品。概念上偏向于菜肴,狭义的预制菜专指菜肴制品。

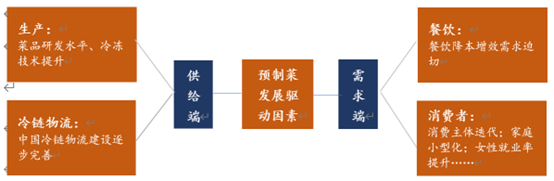

因:供给需求预制菜

在预制菜市场供给与需求的共振影响下,预制菜行业的发展加速,尤其来自需求端层面的驱动,是现阶段影响预制菜行业发展的主要驱动力。

1)供给端

(1)预制菜生产

中餐菜系较为丰富,不仅涵盖八大主流菜系,还有京/鄂/西北/本帮等各式地方特色菜系。单个菜系又包含多个特色菜肴,且中餐烹饪手法、工序较为复杂,在将菜品做成预制菜产品的同时,最大程度地还原菜品本身的口味,这对研发工艺技术,提出了较高要求。

除此之外,对于保持预制菜菜品口味的还原度,冷冻技术同样必不可少,其可以在最大程度上,保证预制菜菜品的新鲜口感、味道及营养。随着预制菜研发与生产工艺技术的日渐精进,以及冷冻技术的加持,诸如酸菜鱼、麻辣小龙虾等,越来越多的预制菜产品,被推向了市场。

(2)冷链物流体系逐渐完善

冷链物流可以扩大预制菜的销售覆盖范围,减少损耗率,保障预制菜品的新鲜度与品质,满足了消费者对口感和体验的高品质要求,这是预制菜行业发展的基础和支撑。

我国国内冷链物流迅速发展,冷链物流基础设施逐步完善,对预制菜行业的发展,起到了一定程度的推动作用。中物联冷链委统计数据显示:2015-2020年,我国冷库总量,从3710万吨上升至7080万吨;冷藏车保有量,从9.34万辆上升至28.7万辆。

数据来源:中物联冷链委

2)需求端

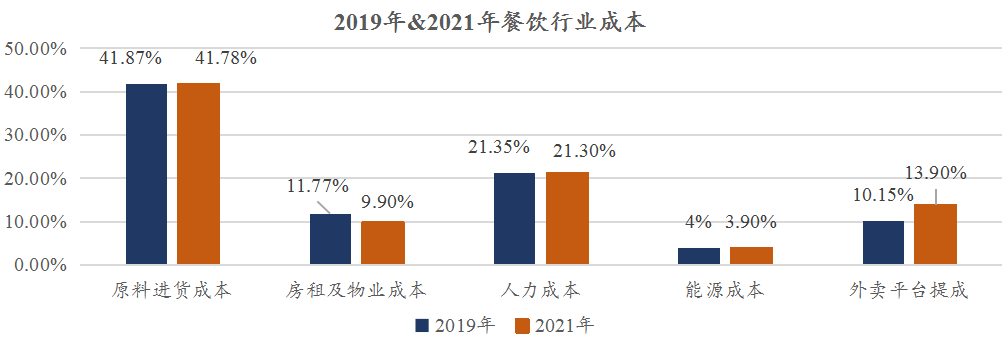

(1)B端餐饮市场,降本增效需求迫切

中国饭店协会的餐饮企业平均成本的调研数据显示:2021年,餐饮企业的业务结构中,原料进货成本占比41.78%,房租及物业成本占比9.90%,人力成本占比21.30%——这三项成本就占据了73%,餐饮企业成本压力依然存在。随着原材料、租金、人工等成本逐渐上涨,餐饮企业的利润越来越低,普遍面临高人工/高房租/高原材料/低毛利率的“三高一低”经营困境。

在叠加疫情冲击下,餐饮行业普遍受到重创,餐饮企业降本增效的诉求强烈。

数据来源:中国饭店协会《2020中国餐饮业年度报告》& 《2022中国餐饮业年度报告》

数据来源:中国饭店协会《2020中国餐饮业年度报告》& 《2022中国餐饮业年度报告》

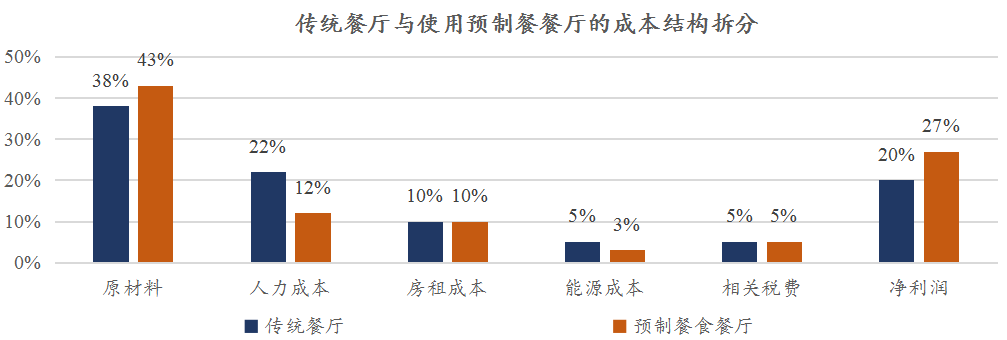

预制菜的出现,为餐饮企业的降本增效提供新思路。

预制菜能够较好地实现菜品的标准化供应,有效减少B端餐饮店的食材成本、人工成本和后厨面积,帮助餐饮店提升利润率水平。相关调研数据显示:从成本结构角度来看,虽然预制菜的单位采购金额占比略有提升,但在加工环节中,使用预制菜可减少相关后厨人力与制作成本,有效提升了餐厅的净利率水平。

数据来源:《2021年中国连锁餐饮行业报告》

数据来源:《2021年中国连锁餐饮行业报告》

预制菜可帮助餐饮门店有效缩短出菜时间,有助于提升出餐率和翻台率,减少了顾客的等待时间,同样也满足了外卖订单所需的出餐速度,较大程度上提升了餐厅的经营效率。

连锁餐饮出于统一出品品质、保证出餐速度、改善成本结构(去厨师化)等目的,也增加了对预制菜品的需求。《2022年中国连锁餐饮行业报告》显示:头部连锁餐饮企业中,预制菜的使用比例已经较高——乡村基、真功夫、吉野家、西贝等连锁餐饮企业,预制菜占比高达80%以上。

(2)C端消费需求崛起

C端预制菜市场,前期发展缓慢。2020年突如其来的疫情,使得外出就餐等消费场景受到限制,居家做饭需求高涨,再叠加消费升级/新零售渠道等因素的影响,加快了C端消费者对预制菜的关注度、认知度与接受度,C端预制菜迎来高速发展。

随着消费主力群体的迭代,80后/90后甚至00后逐渐成为C端预制菜的消费主力,面临烹饪水平下降/“懒宅”生活方式/消费习惯的变化。这一变化趋势,推动了预制菜行业的发展。

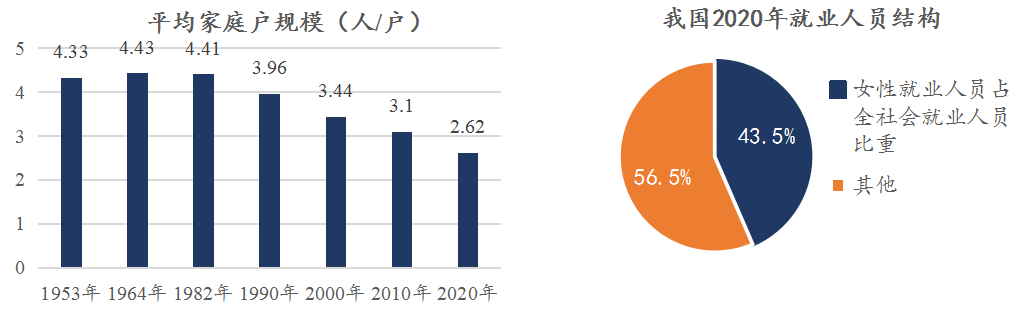

1953-2020年,我国户均人数从4.33人下降至2.62人,一人户与两人户的占比不断提升,中国家庭呈现小型化趋势——家庭规模的缩小,使得一日三餐简单化/便捷化的需求上升;2020年,我国女性就业人员占全社会就业人员的比重为43.5%——随着女性受教育程度和就业率的提升,从事家务的时间持续减少……C端预制菜应运而生,切实为消费者有效解决了烹饪时间长/烹饪技术低/烹饪难度大等等痛点。

长期来看,上述消费主体迭代/消费升级/家庭小型化/女性就业率提升/人们工作时长与强度增加等多重经济社会因素,才是推动C端预制菜发展的重要驱动力量。在其影响下,未来的C端预制菜市场将持续扩容。

资料来源:WIND《中国妇女发展纲要(2011-2020年)》

资料来源:WIND《中国妇女发展纲要(2011-2020年)》

析:关键要素预制菜

1)产业链分析

在餐饮行业降本增效、用户消费习惯、冷链发展等多种因素驱动下,我国预制菜行业已逐渐形成涵盖上游农产品种植/养殖、中游预制菜生产加工、下游线上线下(经销/直销)全渠道销售的产业链。

预制菜产业链图谱

预制菜产业链图谱

(1)上游分析

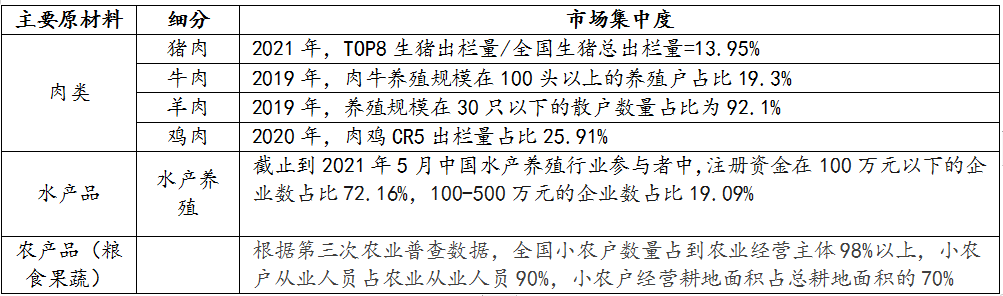

预制菜的上游,涵盖畜牧类、家禽类、水产类、农产品类、调味品类等,为预制菜的生产加工提供主要原材料。

在预制菜行业成本端,仍以原材料为主。以预制菜企业“味之香”为例,公司披露的年报数据显示:在其2021年的预制菜业务成本结构中,直接材料成本占比高达90.94%。因此,上游原材料所表现出来的价格波动,对下游预制菜生产加工企业的成本影响较大,并最终影响到预制菜企业的盈利水平。

整体而言,上游原材料集中度及规模化程度较低,市场结构依旧较为分散。譬如:在畜禽养殖业,肉猪/肉牛/肉羊/肉鸡养殖行业集中度,以及其规模化程度较低,多是以小规模养殖/散养为主,规模化养殖程度亟待提升;在水产行业,我国水产品产量主要来自水产养殖,截止到2021年5月,中国水产养殖行业参与者主要为中小企业,注册资金在500万元以下的企业数,占比达到90%以上,行业格局较为分散;在粮食果蔬产业,种植仍以小规模农户为主。

上游原材料种植/养殖的极度分散,一方面,对于下游一定规模的预制菜生产加工企业而言,对上游具备较强的议价能力;另一方面,其质量存在参差不齐、差异大、稳定性不好,质量安全隐患层出不穷等问题。这给下游的预制菜品牌产品的品质/安全性/质量稳定性等方面的把控,增加了一定的难度。

资料来源:国家统计局 上市公司公告 企查猫

资料来源:国家统计局 上市公司公告 企查猫

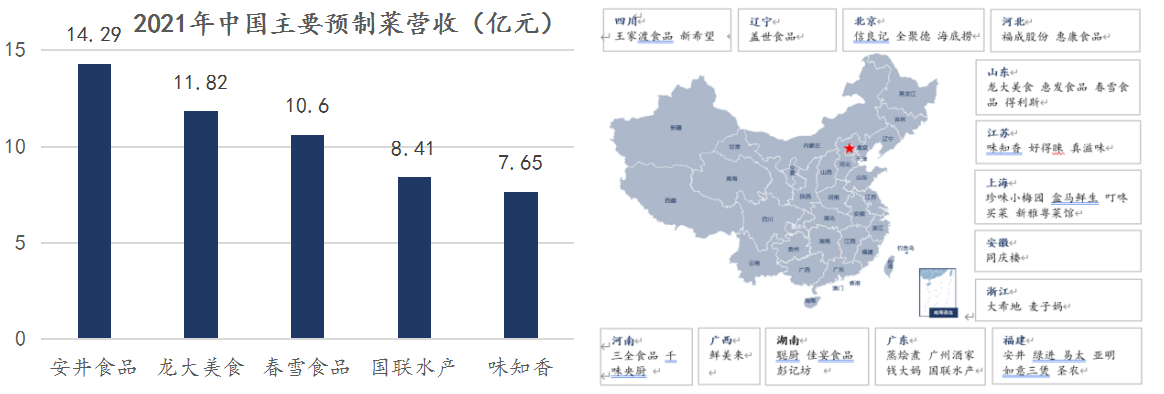

(2)中游竞争格局分析

中国预制菜行业的发展,仍处于初级阶段。行业准入壁垒相对较低,入局者众多,规模化企业较少,尚未形成产业龙头,大都以中小规模企业为主,主要头部企业,基本也只有10亿元左右的规模,包括安井食品、龙大美食、鲜美来、新希望、大希地等。相对于数千亿的行业市场规模而言,行业竞争格局相对分散,市场集中化程度较低。

由于中餐菜系菜品丰富,烹饪手法/工序较为复杂,各地消费者在食材与口味上的偏好呈现多样性,致使中餐标准化程度较大;中国冷链物流基础设施依然薄弱,冷链物流渗透率较低,能够提供的支持相对有限;再加之销售渠道复杂等多重因素,制约了预制菜企业的发展壮大.

目前,尚未形成全国化经营企业,行业相关企业的业务布局,区域性特征较为明显。从目前步入预制菜赛道的主要玩家所分布的区域来看,主要集中在东南沿海地区。

数据来源:公司年报 招股说明书

数据来源:公司年报 招股说明书

(3)下游分析

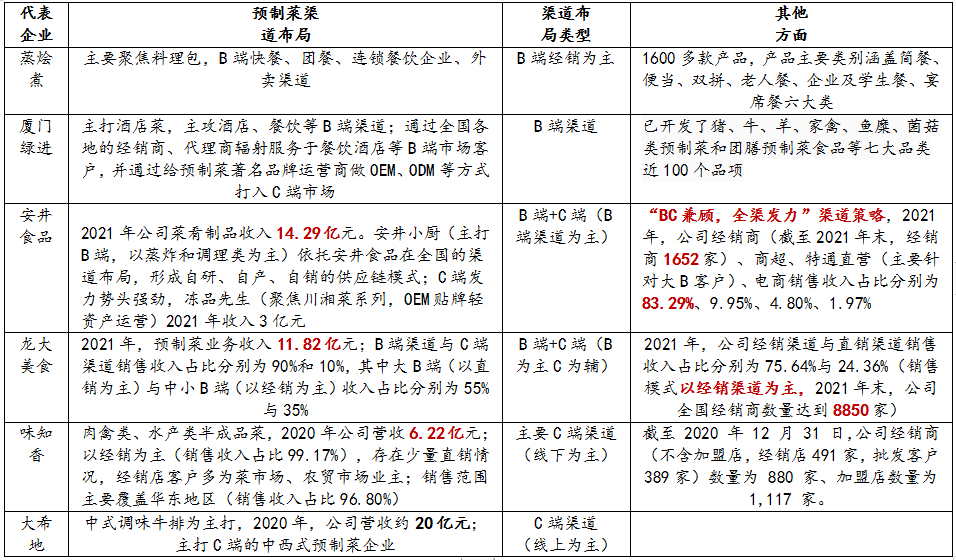

预制菜行业的下游,是B端市场(餐饮企业是预制菜消费的主赛道)与C端消费市场。B端市场已率先完成教育和持续渗透提升,预制菜的主战场仍在B端市场;C端市场在疫情催化下,也迎来快速增长,已完成部分消费者的教育或加深其对预制菜产品的认知。公开的统计数据显示:预制菜B端市场与C端市场的占比,约为8:2。

不仅餐饮业市场的集中化程度不高(中国烹饪协会的数据显示:2019年,餐饮百强企业营业收入,仅占全国餐饮收入的7%),C端消费者亦存在需求多元/单笔订单金额小/消费需求分散等等问题。在预制菜下游客户分散/渠道复杂等情形下,头部预制菜企业,多是主打B端市场,以经销商渠道为主。但也有诸如大希地、珍味小梅园的新锐预制菜品牌,主打C端市场,积极布局新零售与直播平台等预制菜新销售渠道。据悉,2020年大希地营收约20亿元,其中天猫占比约40%,京东/拼多多/直播带货等渠道占比40%,线下20%。

打破单一格局,积极拥抱全渠道,势在必行。

主要公司渠道结构特征

主要公司渠道结构特征

2)预制菜行业的关键要素分析

在市场和资本的双轮驱动下,众多玩家随着预制菜的走红,纷纷涌入,押注预制菜赛道。产业链上游如圣农发展/春雪食品/龙大美食等食材企业,产业链下游如盒马鲜生/叮咚买菜等零售平台,纷纷涌入预制菜赛道,速冻食品企业/餐饮企业等等,亦跨界布局预制菜,纷纷推出预制菜产品。

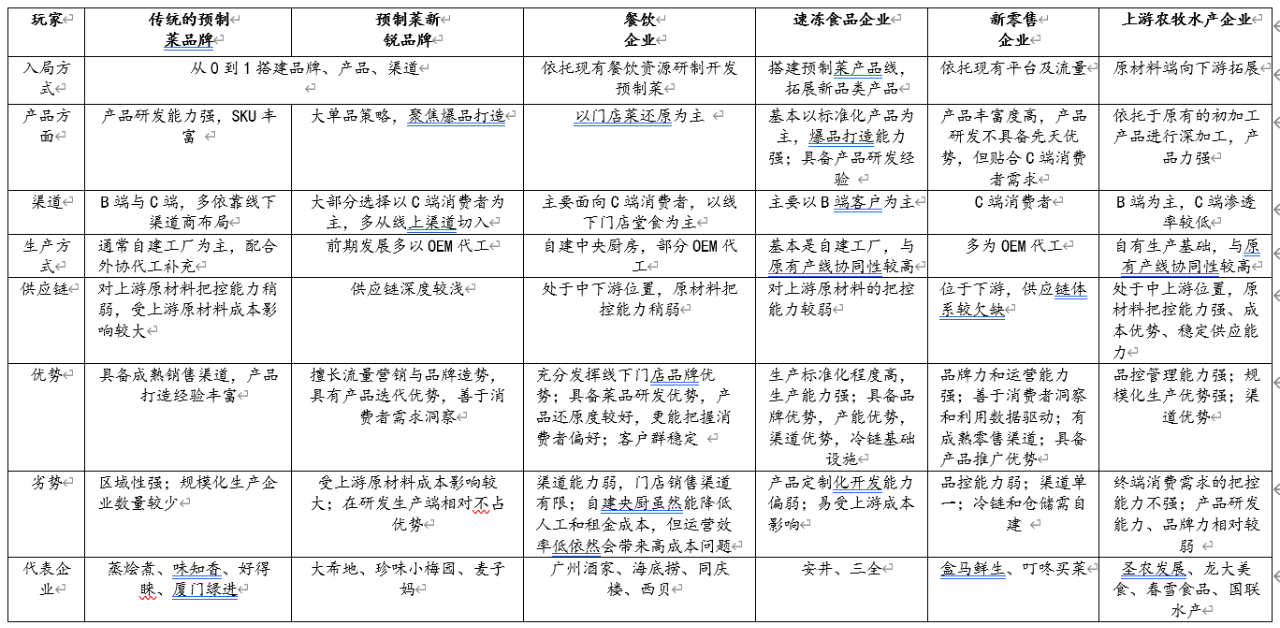

预制菜主要玩家类型

预制菜主要玩家类型

通过对国内预制菜行业主要参与企业的分析研究,可以初步认定:预制菜行业的关键成功要素,在于产品、渠道与供应链。在竞争激烈的预制菜赛道,预制菜行业主要有六大类型的参与者,其在渠道、产品、供应链方面各具特色——

产品层面,传统专业预制菜品牌、餐饮类企业、速冻食品类企业,具备较强的产品研发能力与生产能力。其中,传统专业预制菜品牌精耕预制菜企业,拥有自己的生产工厂,产品研发能力较强、打造经验丰富;餐饮企业主要选择自建的中央加工厂还原门店菜,菜品还原度较好;速冻食品类企业产品研发经验丰富,擅长爆品的打造且生产能力强。

渠道层面,餐饮类企业与新零售类企业的渠道布局较为单一薄弱,传统的预制菜企业全国布局能力相对偏弱,预制菜新锐品牌多从线上渠道切入。相比而言,速冻食品类企业与上游农牧水产企业,具备明显的渠道优势。

在供应链层面,各类企业对于上下游的衔接不够,供应链整合能力并不高。

整体分析下来:当下,预制菜行业占据主导优势的,是具备优秀产品竞争能力、全渠道渗透力的预制菜企业。考虑到预制菜的产品竞争壁垒不高,对于渠道控制力的竞争或许更为关键,应快速抢占渠道,迅速占领市场。

文章来源:预制菜洞察

CRE·2023第14届广州酒店餐饮业博览会暨粤港澳大湾区餐饮预制菜产业展

预制菜丨肉类冻品丨海鲜水产丨火锅食材用品丨复合调味料丨团餐

时间:2023年5月17-19日

地点:广州·广交会展馆B区

参展价格

标准展位: 9平方 12800元/个

空场地(特装): 36平方 1300元/平方

展会咨询热线

李 勇 15914254728

邓晓娣 13760776827

宋文芳 13697496960

周 森 18102605416

伍 易 13249168098

李珍秀 15622245251

梁婉怡 15989198103

朱 平 15913112096

符 浩 15576691455

袁丹丹 18928864573

陈苗苗 15626019176

大会官网网站:www.gzcre168.com

大会微信公众号:广州预制菜产业展

通讯地址:广州市海珠区新港东路北岛创意园A5栋餐创饮擎空间